资本充足率公式(巴塞尔资本充足率计算)

前面6.1章已经提到过银行经营的一个重要特性——高杠杆.高杠杆是一把双刃剑,给银行带来高利润的同时也给银行带来了高风险.因此,目前国际上通行的金融规范会引入一组重要的监管指标来控制银行的杠杆倍数——资本充足率.

资本充足率,又叫资本风险(加权)资产率Capital to Risk (Weighted) Assets Ratio (CRAR),是一个银行的资本总额对其风险加权资产的比率.这一组指标反映了商业银行在存款人和债权人的资产遭到损失之前,该银行能以自有资本承担损失的程度.比如,假设一家银行的核心一级资本充足率为10%,也就是是说该银行的风险加权资产出现了不到10%的资产损失,银行都可以用核心一级资本吸收这些损失.目前,各国的金融监管机构都将这一组指标作为抑制风险资产过度膨胀,保证银行等金融机构正常运营和发展的工具.资本充足率的公式为:

资本充足率=资本/风险加权资产=(资本-资本扣除项)/(信用风险加权资产+(操作风险资本+市场风险资本)*12.5)

之所以说资本充足率是一组监管指标是由于资本充足率中包含了3个相关的指标:核心一级资本充足率,一级资本充足率和二级资本充足率.3者的差异主要是计算的时候究竟是使用核心资本、核心资本+其他一级资本还是使用核心资本+其他一级资本+附加资本(二级资本)3者的定义和计算公式如下:

核心一级资本充足率=核心一级资本/风险加权资产;

一级资本充足率=(核心一级资本+其他一级资本)/风险加权资产;

资本充足率=资本/风险加权资产=(一级资本+二级资本)/风险加权资产;

在这一组指标定义中涉及了4个重要的概念:核心一级资本,其他一级资本,附属资本(二级资本)和风险加权资产.下面就分别解释以下这4个重要概念:

核心(一级)资本:核心资本是金融机构可以永久使用和支配的自有资金,其构成包括:实收资本(主要是普通股权)、资本公积、盈余公积、未分配利润等.

其他一级资本:其他一级资本包括其他一级资本工具及其溢价、少数股东资本.具体到银行的报表中一级资本工具主要包括:优先股和永续债.

附加资本:附加资本又称为二级资本是银行的次等资本,包括未披露准备金、一般损失准备金、从属有期债务、(债权/股权)混合资本工具和次级长期债券等等.

风险加权资产:风险加权资产(risk-weighted assets)是指对银行的资产加以分类,根据不同类别资产的风险性质确定不同的风险系数,以这种风险系数为权重求得的资产.对于各类资产的风险权重在此小节不做具体讨论,放到下一小节 6.1.2 权重法和高级法部分去说明.

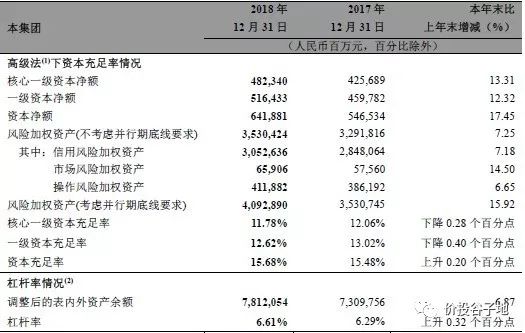

下面,作者就以股份银行中的招商银行2018年年报披露的数据作为样例,让大家对于资本充足率有一个更直观的认识.资本充足率如下图6.1所示

图6.1 招商银行资本充足率

在图6.1中可以看到,招商银行的核心一级资本4823.4亿,一级资本5164.33亿.所以,可以计算初一级非核心资本为340.93亿.而已知招商银行在2017年10月发行了10亿美金,12月发行了275亿人民币的优先股,合计约340亿人民币.正好和一级非核心资本完全匹配.而资本为6418.81亿,可以计算出2级资本为1254.48亿.风险加权资产中包含了信用风险加权资产、市场风险加权资产和操作风险加权资产.

读者可能注意到了,这张表里面有一个“考虑并行期底线要求”,这一块会在下一节6.1.2当中予以说明.目前读者可以直接理解为,按照金融会计准则的要求,招商银行需要额外添加5000多亿的风险资产.